芯东西(公众号:aichip001)

编译 | 翊含

编辑 | Panken

芯东西3月21日消息,据Seeking Alpha报道,据美国知名分析师马克·希本(Mark Hibben)的保守估计,美国消费电子巨头苹果公司在2022财年的半导体价值将与美国芯片巨头英特尔2022财年公司收入持平。

2015年,希本写了一篇题为《苹果:成为半导体巨头》的文章。在文章中,他指出,苹果公司iOS设备的产品量足够大,内部定制处理器的价值使该公司成为最大的无晶圆厂芯片公司之一。在本文,希本提供了一组新的计算方法,其中包括到2022财年的苹果A和M系列片上系统(SoC)成本的估价分析。根据希本的测算结果,苹果A16芯片的估计成本约为208.17美元(折合约1430人民币),M1 Ultra芯片的估计成本高达1636.42美元(折合约11247人民币)。结合均价和销量计算,苹果在2022财年的等效半导体收入不少于600亿美元(折合约4123亿人民币)。

一、因苹果开始自研5G芯片,此前估值模型不再适用

自2015年以来,希本根据苹果公司报告的iPhone、iPad、Mac和Watch等主要产品类别的单位销量修改和完善了他的苹果半导体价值模型。将单位销量乘以估计的SoC单位成本可以合理估计苹果半导体的价值,然而这个估计忽略了AirPods等产品中较小的苹果半导体,以及Apple TV等小批量产品。希本认为专注于苹果主要产品的定制SoC将获得苹果半导体的大部分价值。

但希本在苹果2018财年停止报告销量后就停止了他对苹果半导体价值的测算。如果没有苹果的单位销量数据,希本认为很难估计苹果公司通过晶圆代工巨头台积电等代工合作伙伴生产的SoC数量。

最近有消息称,苹果公司将在2024年开始制造自己的调制解调器,这让希本开始考虑重新审视苹果的半导体计算。

▲高通CEO阿蒙在2023年世界移动通信大会上对乔安娜·斯特恩的采访(图源:推特)

苹果5G调制解调器可能会直接集成到SoC中,就像韩国三星电子等其他芯片公司已经在做的那样。他们将不再从高通购买调制解调器,这可能会降低苹果的芯片总成本,这也将使半导体价值实现阶梯式提升。

此外,当希本开始回顾自2013年9月随iPhone 5s发布A7以来苹果A系列的开发时,苹果SoC的价值已大幅增加。A7采用三星电子的28nm工艺制造,在102平方毫米的芯片中拥有10亿个晶体管。iPhone 13系列配备的A15采用台积电5nm工艺制造,在107平方毫米的芯片中拥有150亿个晶体管。A15的复杂性与晶体管数量成比例,但这并不意味着它会比A7贵15倍。主要原因是随着台积电等制造商引入新的工艺节点,每个晶体管的成本都会下降。

但苹果最新的A系列SoC,以及用于Mac的更大、更复杂的M系列SoC,其价值一定会比2013年A7的通常假设值高很多。所以希本决定尝试填补对苹果单位销售额和半导体成本的认识中的空白,以得出苹果半导体价值的新模型。

二、5nm后成本飙涨:单颗芯片最高超1600美元

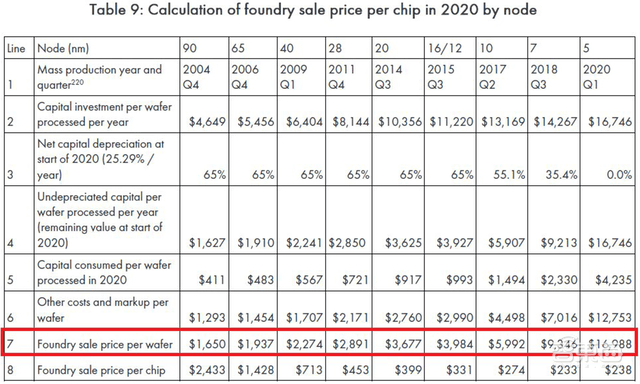

随着节点迭代,晶圆成本会变高。但只要单位晶圆晶体管数量(或晶体管密度)的增加大于晶圆成本的增加,单位晶体管的成本就会下降。在台积电的N5(5nm)节点之前,这种情况一直存在,该节点于2020年开始生产,苹果将其广泛用于其当前的SoC。

根据Anton Shilov在外媒Tom’s Hardware上发表的文章,N5的晶圆成本急剧上升:

▲N5晶圆成本不断上升(图源:Tom’s Hardware)

Shilov是在N5节点的第一年写的,希本预计N5晶圆成本在随后几年确实会有所下降。但至少到2020年,与N7相比,N5晶圆的单位晶体管成本实际上有所增加。这可能是由于N5更广泛地使用了极紫外光刻(EUV)。

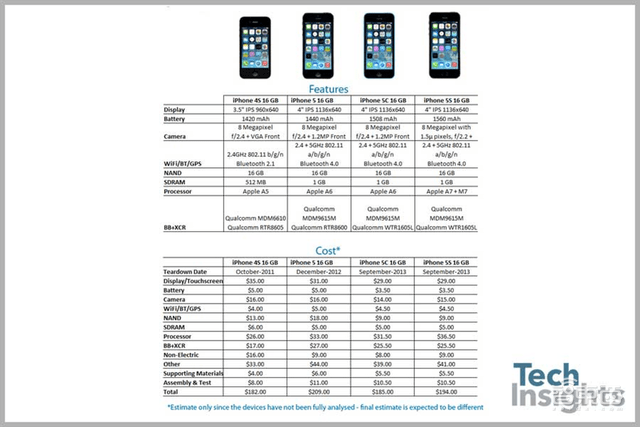

基于Shilov的晶圆价格数据,结合晶体管的增加和每个晶体管的成本,希本得出了以A7为出发点的苹果A和M系列SoC的比例价格。A7的价格取自Tech Insights提供的物料清单估算:

▲物料清单估算(图源:Tech Insights)

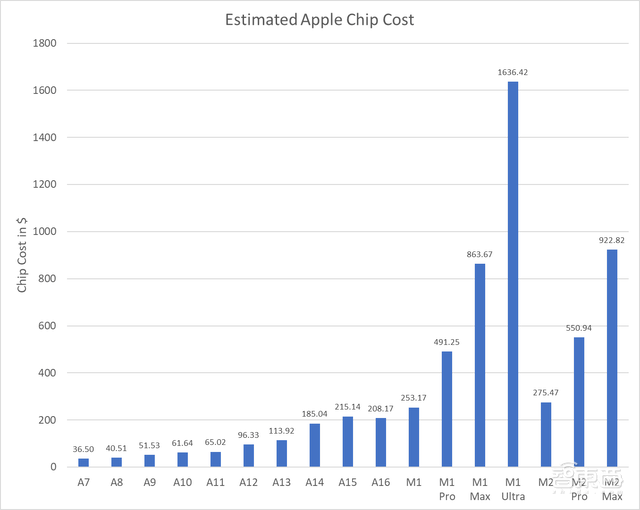

下图显示了A系列和M系列芯片的估计成本:

▲苹果A系列和M系列的估计成本(图源:Mark Hibben)

上述价格相当于苹果从外部供应商处购买时支付的价格或苹果将其出售给其他公司时收取的价格,从A7到A15的价格上涨远不及15倍。

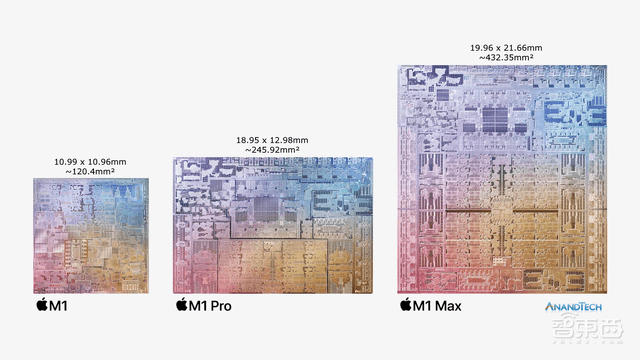

考虑到复杂性和计算能力的增加,希本认为A15的预估价格非常合理。A系列SoC的价格大幅上涨发生在A14上,它恰好是第一个使用5nm工艺的产品。希本对M系列Mac处理器应用了相同的估算过程,发现它们的价格远高于A系列。这主要是由于Pro和Max芯片的尺寸不同。

▲苹果M1、M1 Pro、M1 Max的尺寸(图源:AnandTech)

外媒AnandTech的一篇文章写道,M1 Max的晶体管数量为570亿颗,比美国AI计算巨头英伟达公司的GA100 GPU多30亿颗。GA100采用台积电7nm工艺制造,突破了可以在单个芯片中制造的尺寸限制(其标线限制)。使用N5的M1 Max体积更小但复杂度相当,英伟达为其芯片收取了数千美元的费用。

M1 Pro和Max的成本估算通常低于x86同类产品,这表明希本对苹果SoC的成本估算是保守的,可能有点低。

使用上面的SoC成本估算会增加复杂性,这与产品组合中处理器的时间阶段有关。在任何一年,iPhone、Mac、Watch和iPad型号都使用各种处理器。当然,苹果没有提供有关产品组合的信息。对于iPhone,人们普遍认为苹果约60%的销量来自新机型系列。苹果通常以折扣价销售前两代iPhone。希本的成本模型假设使用一年的型号约占单位销售额的30%,而使用两年的型号约占10%。

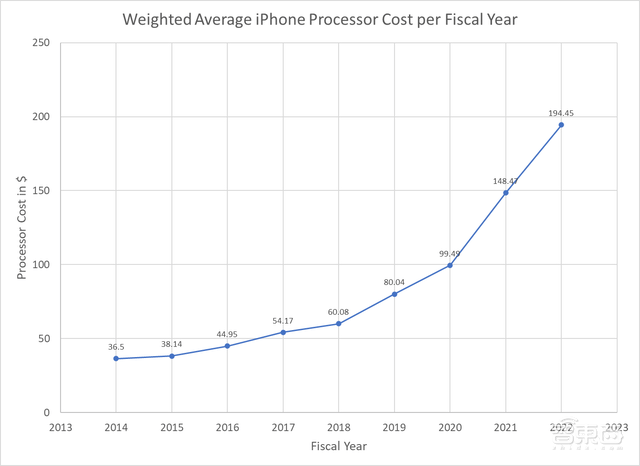

这样做的结果是抹平给定SoC多年的单位销售额。例如,虽然iPhone 11中的A13是苹果在2020财年的大部分时间(截至9月)提供的最新处理器,但它与iPhone XR中的A12和iPhone 8中的A11共享单位销量。使用2015年以来每个财政年度假设的60/30/10单位销售分配,加权平均iPhone处理器成本低于当年的新处理器成本,如下所示:

▲iPhone加权平均处理器成本(图源:Mark Hibben)

因此,2020财年99.49美元的加权平均处理器成本代表A11、A12和A13成本的加权平均值。加权平均成本用于乘以估计的单位体积,以计算给定产品系列(例如iPhone)产生的半导体总价值。通过这种方式,希本尝试将iPhone、iPad、Watch和Apple Silicon Mac多年来的产品组合考虑在内,而无需对各个产品系列中各种型号的单位数量进行详细估算。

三、近三年智能手机销量稳增,去年均价841.55美元

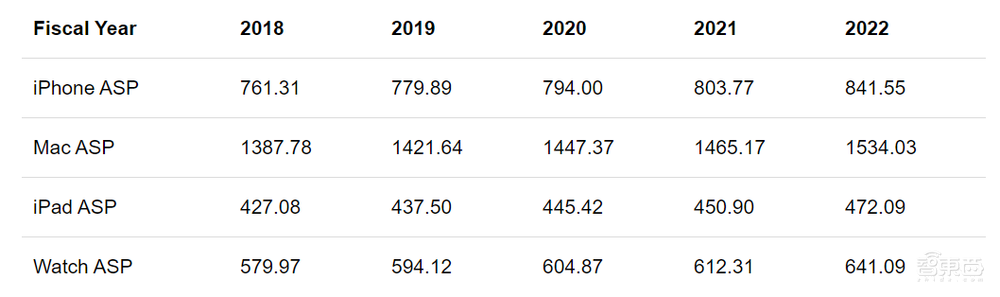

ASP(平均售价)提供了一种将产品总收入与单位销量相关联的方法,因为:ASP=产品收入/单位体积。因此,如果ASP已知或可以估算,则单位销量可以从苹果报告的产品收入中得出。对于此分析,估计值基于2018年最新可靠数据的产品ASP缩放比例。ASP根据MacroTrends提供的美国通胀数据进行缩放。表中显示的以下ASP是通货膨胀调整的结果,只有2018年数据是基于苹果报告的单位出货量计算的:

▲苹果各产品ASP(图源:Seeking Alpha)

苹果从未报告过Watch单位出货量,2018年的起始值基于Statista的单位出货量估计。单位出货量估算值是通过将苹果报告的产品收入除以上表中按比例计算的ASP得出的。对于Watch,假定收入占可穿戴设备、家居和配件收入的75%。

就Mac而言,假设Apple Silicon Mac占2021财年单位销售额的60%和2022财年单位销售额的80%。顺便说一下,估算Mac总销量的ASP划分方法与知名市场研究机构IDC(互联网数据中心)2021财年和2022财年的预测一致。对于2021财年,希本估计Mac的销量为2401.8万台,2022财年为2619万台。IDC估计2021年Mac的销量为2777.5万台,2022年为2860万台。

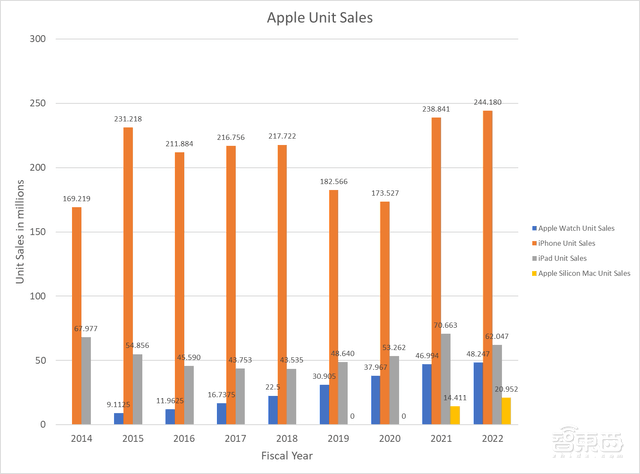

下图显示了使用2014-2018年的苹果数据估算的2019年以来的单位出货量:

▲2019-2022单位出货量估计值(图源:Mark Hibben)

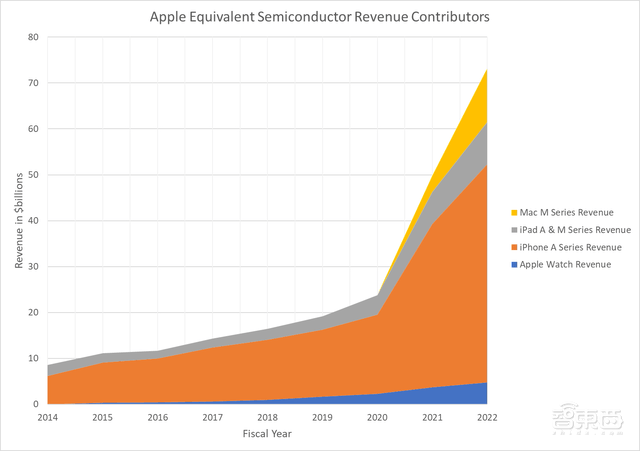

四、苹果等效半导体收入估算:2022财年至少600亿美元

计算给定财政年度苹果半导体的总价值只需将给定产品的单位销量乘以该产品的加权平均半导体成本即可。这会产生下表所示的结果:

▲苹果半导体总价值(图源:Mark Hibben)

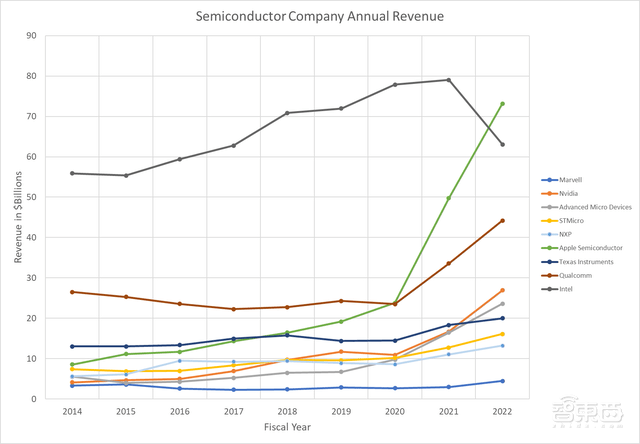

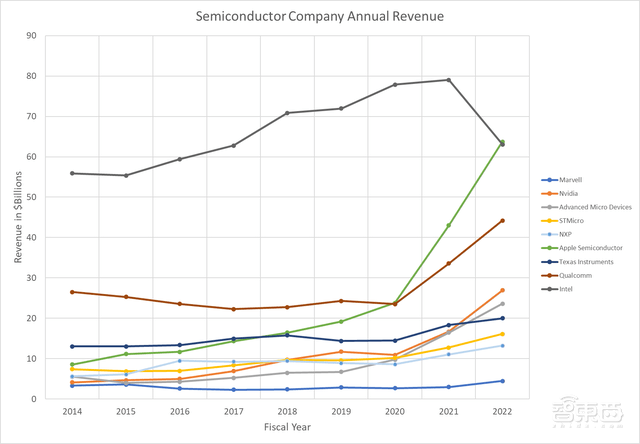

将苹果与其他传统半导体公司的等效半导体收入进行对比,如下图所示:

▲苹果与其他传统半导体公司等效半导体收入对比图(图源:Mark Hibben)

苹果半导体价值从2021财年开始飙升的原因有很多,包括iPhone销量明显飙升、新A系列和M系列SoC采用台积电N5工艺,以及推出新的Apple Silicon Mac。说iPhone销量明显激增,因为可以肯定地说,也许真正发生的只是2021年和2022年平均售价的激增。

从参数上看,假设平均售价上升到单位销售量刚刚达到2020财年的水平,即约1.74亿件。这需要假设2021年的ASP为1100美元,2022年的ASP为1180美元。

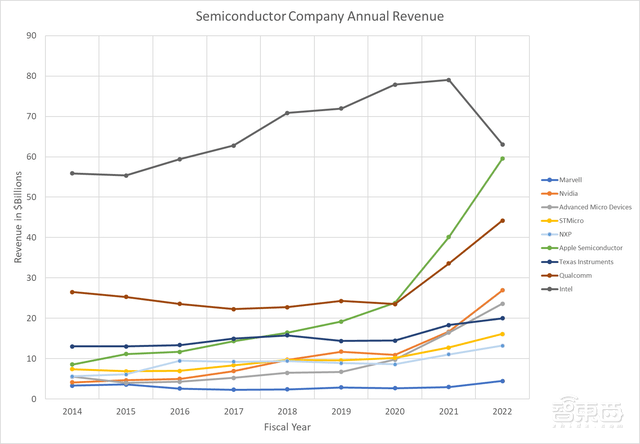

苹果的等效半导体收入确实下降了不少,但仍对英特尔构成挑战:

▲苹果等效半导体收入(图源:Mark Hibben)

另外,希本还没有纠正混合移位。高平均售价表明苹果40%的销售额并非来自之前使用了一两年的机型。希本假设75%的新产品、20%的一年产品和5%的两年产品组合,那么2021年和2022年的收入会更高:

▲纠正混合移位后苹果半导体每年收入(图源:Mark Hibben)

实际上,希本认为iPhone平均售价在2021财年和2022财年升至1100美元以上并不是特别合理。由于新冠病毒疫情,个人电子产品的购买量全面激增,iPhone销量激增是其中的一部分。

但希本认为值得研究一些参数变化,因为即使在最坏的情况下,该模型也显示了苹果的半导体业务已经占据主导地位。

结语:苹果半导体是一场静悄悄的革命

也许是因为苹果公司的新半导体范式在很大程度上被技术分析师和许多技术投资者所忽视,许多人会对苹果半导体业务已占主体地位这一结果感到震惊。即使是现在,许多分析师仍继续看好英特尔和AMD等美国传统半导体巨头。

苹果的商业模式是新范例。苹果设计其半导体,依靠台积电来制造它们,苹果没有任何制造能力,但这只是新范式的一部分,苹果不会将其半导体出售给其他人。更重要的是,苹果的半导体设计与其包括软件和操作系统的整体产品设计紧密结合。这种硬件和软件设计的紧密结合产生了比竞争系统更易于使用、更节能且更强大的个人计算设备。除了增加其产品的吸引力外,苹果的垂直整合为公司保留了利润,避免这些利润流向外部供应商。

希本认为,苹果已成为可与业界最大的半导体巨头相媲美的半导体巨头。希本非常看好苹果。