智东西(公众号:zhidxcom)

文| 李水青

智东西8月25日消息,今天,支付宝母公司蚂蚁科技集团股份有限公司在上交所科创板上市申请获受理,并同步向港交所递交上市申请。

这距离7月20日蚂蚁集团正式官宣启动“A+H”上市计划仅仅过去一个月出头,按照这样让“投行人两个月不回家”的节奏,业内人士称蚂蚁科技最快可能10月就会挂牌上市,估值约达到2250亿美元(约合人民币1.5万亿元)。

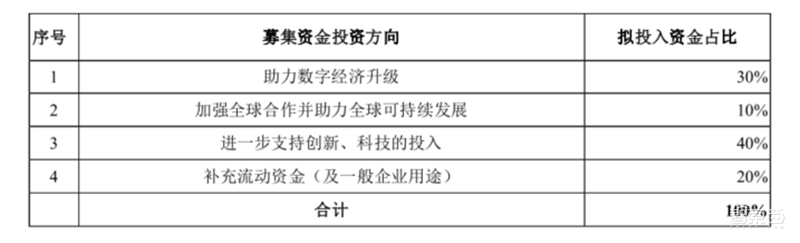

根据招股书,蚂蚁集团拟在科创板募资480亿元,或成为科创板融资最高额。所募资金分别投向助力数字经济升级、加强全球合作并助力全球可持续发展、进一步支持创新、科技的投入、补充流动资金(及一般企业用途)等项目。可见,数字经济、创新、科技投入成为蚂蚁科技的当务之急。

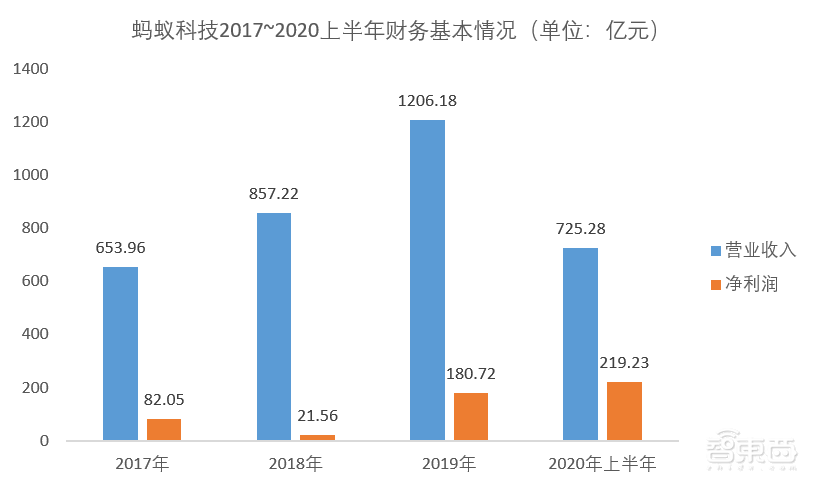

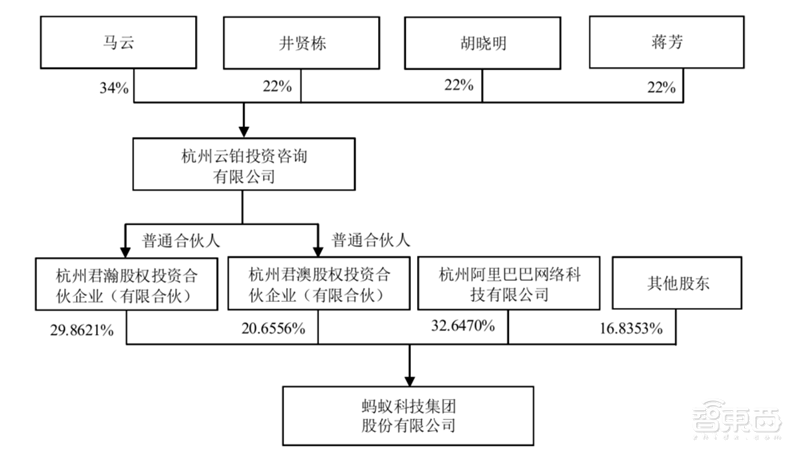

根据蚂蚁科技招股文件可知,蚂蚁科技2017~2019年营收稳步增长,2019年达1206.18亿元,净利润为180.72亿元;2020年上半年营收为725.28亿元,净利润为219.23亿元。值得一提的是,营收背后,蚂蚁科技自称最大的客户和最大的竞争对手都是阿里巴巴。蚂蚁科技的三大控股最高股东为杭州君瀚、杭州君澳、阿里巴巴三家公司,而杭州君瀚和杭州君澳同受实际控制人马云控制。

在招股书中,蚂蚁科技这样写道自身的愿景:构建未来服务业的数字化基础设施,为世界带来更多微小而美好的改变。我们不追求大,不追求强,追求成为一家能健康成长102年的好公司。

一、三大业务板块,花呗、借呗等最赚钱

出门不带现金用支付宝一键付款,周转不足时用花呗、借呗小额借贷,租车时凭借芝麻信用免押金……从消费者业务层面,蚂蚁科技的应用已经渗透到人们生活的方方面面。

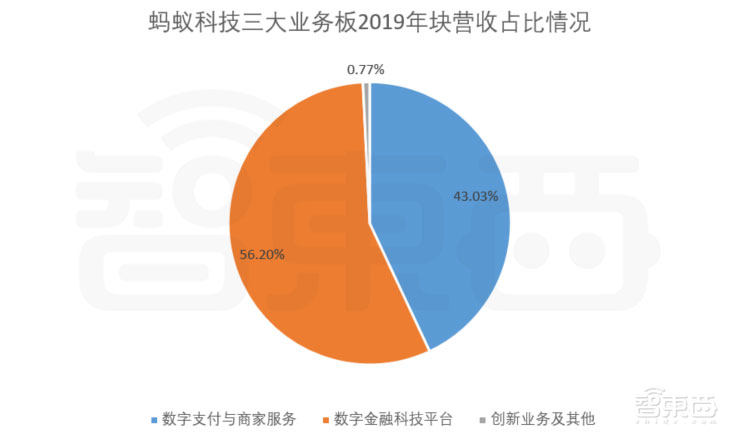

根据蚂蚁科技招股书可知,蚂蚁科技的收入来自三大板块,分别是数字支付与商家服务、数字金融科技平台、以及创新业务及其他。我们在用淘宝购物支付涉及的是第一板块,如果用到花呗、借呗、支付宝理财等就涉及第二板块,而第三板块包括蚂蚁链、金融云等技术提供的服务。

2019年,蚂蚁科技的这三大板块收入分别为:数字支付与商家服务板块收入达到519.05亿元、数字金融科技平台收入达到677.84亿元、创新业务及其他9.30亿元,占比分别为43.03%、56.20%、0.77%。数字金融科技平台和数字支付与商家服务是蚂蚁科技最主要的两大块业务。

到了2020年上半年,数字金融科技平台收入占比大幅度提高,达到459.72亿元,占比63.39%,比2019年同期同比增长接近翻番。同时,数字支付与商家服务收入高达260.11亿元,占比下降为35.86%,同比增长13%。

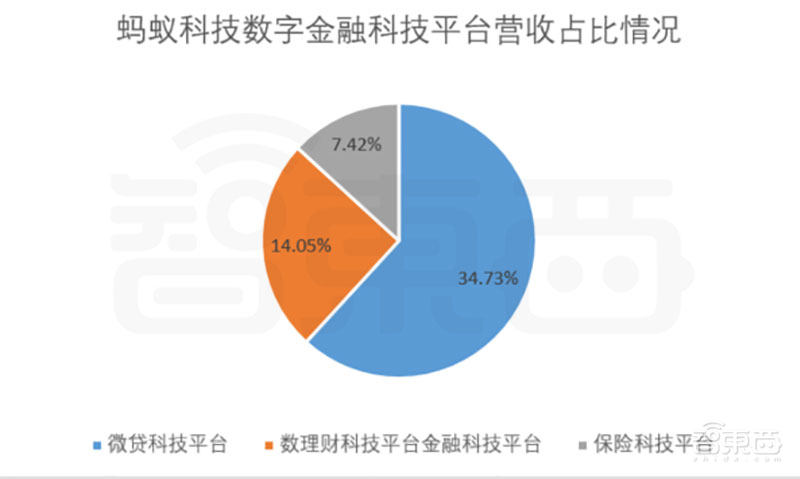

在蚂蚁科技最大的业务板块中——数字金融科技平台,又主要包括微贷科技平台、理财科技平台、保险科技平台。

根据2019年年度营收占比来看,微贷科技平台营收占比最高,达到34.73%;理财科技平台其次,占比14.05%;保险科技平台相对营收占比较小,为7.42%。从2020年上半年数据来看,微贷科技平台营收占比提升到39.41%。

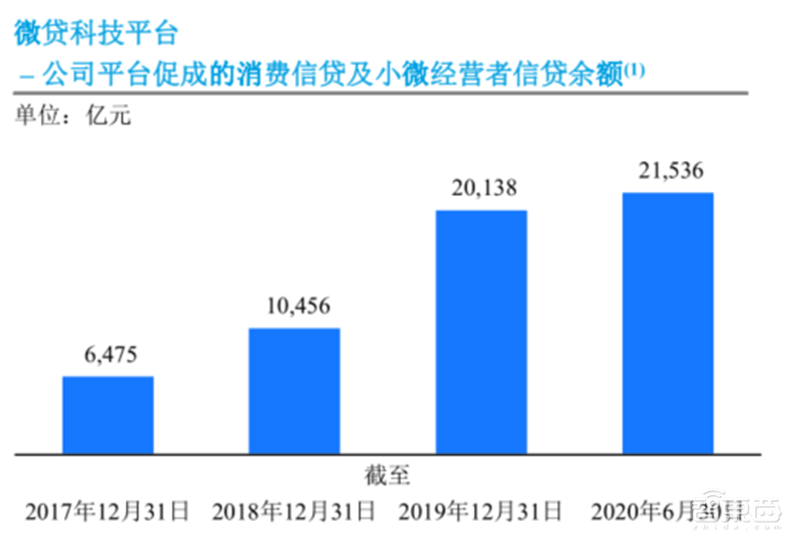

具体来看,截至2020年6月30日,在微贷科技平台上,公司平台促成消费信贷及小微经营者信贷余额达到21,536亿元。

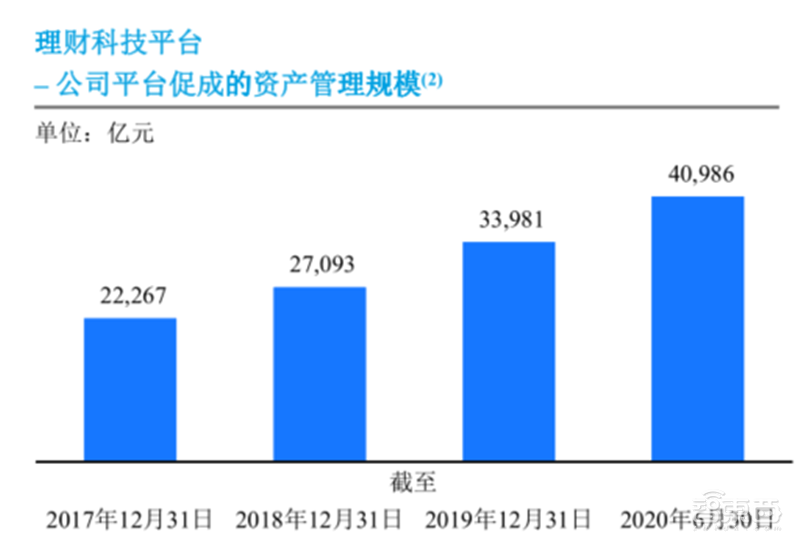

截至2020年6月30日,在理财科技平台上,公司平台促成的资产管理规模达到40,986亿元。

二、阿里巴巴是最大客户,马云为实际控股人

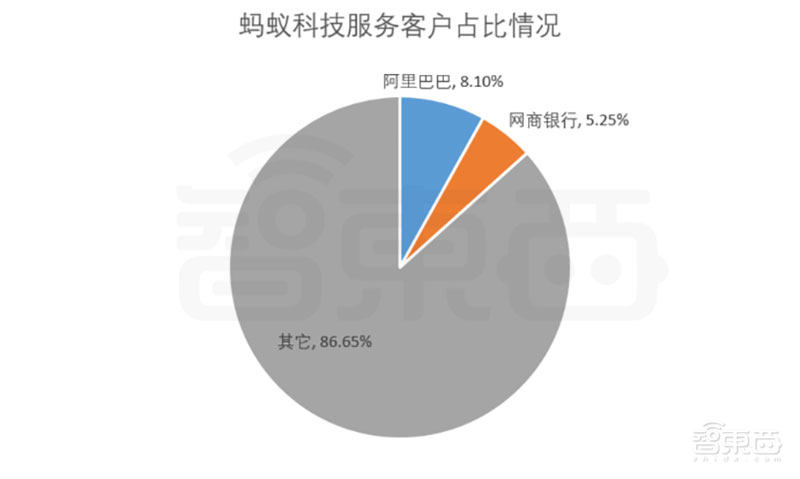

公司的客户主要有三类,包括阿里巴巴集团、金融机构合作伙伴及商家等。其中,金融机构包括银行、基金管理公司、保险公司、证券公司及其他持牌金融机构。

蚂蚁科技的第一大、第二大客户均为阿里系,分别为阿里巴巴和网商银行。2019 年度,公司向阿里巴巴集团提供服务取得的收入为97.73 亿元,占8.10%;向网商银行提供服务取得的收入为63.29亿元,占比5.25%。

除此之外,公司市场比较碎片化,2019 年度及 2020 年 1-6 月,公司前五大供应商占当期采购总额比例合计分别为31.97%和 35.29%。

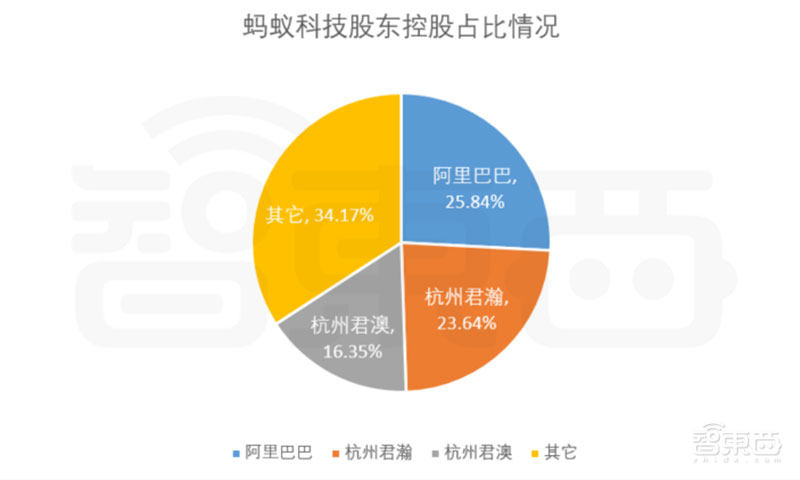

本次A股和H股发行后,杭州君瀚股权投资合伙企业(有限合伙)控股23.6386%,杭州君澳股权投资合伙企业(有限合伙)16.3508%,杭州阿里巴巴网络科技有限公司25.8431%。除此之外,公司无其他持有 5%以上股份或表决权的主要股东。截至本招股说明书签署之日,发行人股本中不存在外资股份。

值得一提的是,杭州君澳和杭州君瀚两公司的普通合伙人和执行事务合伙人均为杭州云铂,马云持有杭州云铂 34%的股权,井贤栋、胡晓明及蒋芳分别持有杭州云铂 22%的股权。杭州君瀚和杭州君澳同受实际控制人马云控制。

蚂蚁上市招股文件显示,马云将从其个人所持蚂蚁股份中捐出6.1亿股用于公益。这些捐赠将委托杭州云铂未来捐赠给他指定的公益组织,按蚂蚁招股书显示的上市后总股本300.3897亿股计算,马云此次相当于捐出了蚂蚁(上市后)股份的2%。

截至本招股说明书签署之日,杭州阿里巴巴直接持有发行人 32.6470%的股份。招股书强调了公司与阿里巴巴集团可能产生利益冲突的风险。

据称,目前公司与阿里巴巴集团业务定位存在差异,并不存在实质性竞争,但双方未来都可能进入现有业务范围之外新的业务领域,从而在这些新的业务领域产生竞争。

此次筹备上市前,蚂蚁金服进行过多次融资,2015年7月,蚂蚁金服完成A轮融资,总额接近18.5亿美元;2016年4月,蚂蚁金服完成总额超45亿美元的B轮融资,由中投海外和建信信托、中国人寿等机构投资。2018年6月,蚂蚁金服又再度融资140亿美元。本次融资完成后,蚂蚁集团的投后估值约为人民币 9,600 亿元。

三、腾讯阿里勉强算得上“竞品”

蚂蚁科技定位一家科技公司,具体来说所属行业为“信息传输、软件和信息技术服务业”中的“互联网和相关服务”。

报告表示, 2019年至2025年间,中国个人可支配收入总额预计以7.6%的年均复合增长率增长达到 67 万亿元,中国移动互联网用户群体预计至 2025 年可达 11 亿,同时中国数字支付行业、信贷行业、理财行业、保险行业迅速增长,为蚂蚁科技所在的行业带来机遇。

行业竞争对手情况如何?根据招股书中提到:“公司从事的业务具有较强的创新性,在中国以及全球范围内暂无直接可比公司。”

但蚂蚁科技也表示,阿里巴巴集团及腾讯控股有限公司相对来说匹配,但该等公司在提供的主要产品和服务、具体收入模式等方面与公司仍存在较大差异。

阿里巴巴集团于 2014 年在纽约证券交易所上市、2019 年在香港联交所上市。阿里巴巴集团的业务包括核心商业、云计算、数字媒体及娱乐以及创新业务。根据阿里巴巴集团 2020 财政年度报告披露,2020 财年(截至 2020 年 3 月 31 日的 12 个月),阿里巴巴集团的总收入约为 5,097.11 亿元,净利润约为 1,403.50 亿元。

腾讯于 2004 年在香港联交所上市。腾讯的主要业务包括网络游戏、数字内容、网络广告、金融科技、云及企业服务等。根据腾讯 2019 年度报告披露,2019 年度,腾讯的总收入约为 3,772.89 亿元,净利润约为 958.88 亿元。

四、去“金融”上市,定位“科技公司”

2020年7月蚂蚁金服也宣布改名为蚂蚁科技集团,这种“去金融,加科技”的做法并不仅仅是为了提高上市估值,更是盯准了“技术变现”的目标。

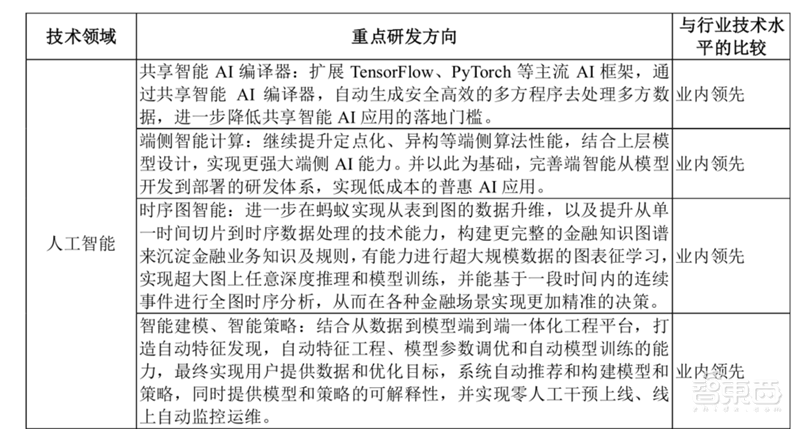

2019年8月,央行发布了《金融科技(Fintech)发展规划(2019-2021 年)》,金融科技对金融机构的赋能获得顶层认可。同时,关键的底层技术“ABCD”也成为业界共同认知,包括人工智能(A)、区块链技术(B)、云计算(C)、大数据等(D)。

以蚂蚁科技、陆金所、京东数科等为代表的金融科技公司很可能就是未来的科技巨头。说蚂蚁科技未来的对手可能是阿里,一点都不为过。

以人工智能技术为例,正是蚂蚁科技放在首位的重点研发方向,其中包括共享智能 AI 编译器、端侧智能计算、智能建模、智能策略等多方面的研发。

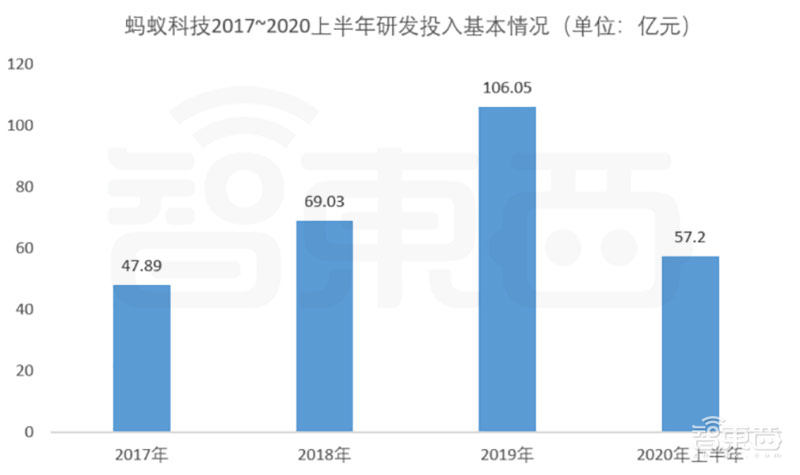

研发人才和资金投入方面,截至 2020年6月30 日,蚂蚁科技拥有16,660 名员工,其中包括 10,646 名技术人员,合计占员工总数比例约为 64%。

2017 年度、2018 年度、2019 年度、2020年 1-6 月,公司研发费用分别为 47.89 亿元、69.03 亿元、106.05 亿元、57.20 亿元,占营业收入的比例分别为 7.32%、8.05%、8.79%、7.89%

专利方面,截至 2020 年 7 月 31 日,发行人及其子公司在全球四十个国家或地区拥有专利或专利申请,共计 26,279 项,其中 6,382 项已经获得授权。

在员工股权激励方面,拟在上市后通过增发或回购等形式,以不超过 9.14 亿股股份用于未来约 4 年的员工激励。上市后员工持股平台占股40%!按照网友计算,如果蚂蚁集团每天赚1.2亿,上市后员工人均身家或近四千万。

在招股书中,蚂蚁科技这样写道自身的愿景:构建未来服务业的数字化基础设施,为世界带来更多微小而美好的改变。我们不追求大,不追求强,追求成为一家能健康成长102年的好公司。

结语:“蚂蚁”上市步伐飞快,押注科技盯准未来

随着蚂蚁科技的上市申请被上交所、港交所两地受理,蚂蚁科技的上市也就迈出重要一步。按照7月启动上市辅导、8月提交上市申请的节奏,业内人士预测蚂蚁科技最快在10月上市。

从招股书来看,蚂蚁科技目前的主要业务仍在聚焦在数字支付与商家服务、数字金融科技平台赛道,但随着其在新名字中“去金融,加科技”,未来有望用人工智能、大数据、区块链等技术赋能更多行业。

值得一提的是,蚂蚁科技自身也承认,其最大客户和竞争对手可能都是阿里巴巴。蚂蚁科技上市之后会有什么样的表现,令人关注。